Блог им. andreihohrin |Экспериментальный портфель #3.1 заработал за 1,5 месяца 10% благодаря нефти и "Обуви России"

- 10 февраля 2020, 08:33

- |

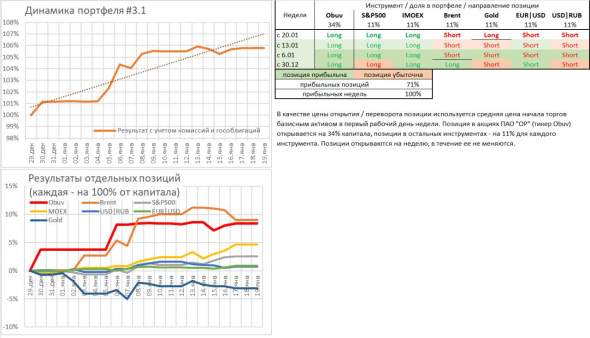

Портфель #3.1, все еще экспериментальный, без изменений в позициях. Доходность, накопленная за полтора месяца, в годовых выглядит очень привлекательно. В абсолютных величинах это тоже почти +10%, созданных, в основном, парой из короткой позиции в нефти и длинной — в акциях «Обуви России». Покупка акций «ОР» с прошлой недели частично захеджирована через продажу фьючерса на индекс МосБиржи. Хеджирование в том же виде продолжится и на наступившей неделе. Корреляция акций «ОР» с индексом практически нулевая, и хеджирование не столько средство от падения, сколько инструмент выравнивания доходности позиции и портфеля.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |Обувь России - взгляд изнутри

- 06 февраля 2020, 10:31

- |

Команда «Иволги Капитал» побывала на производстве, в нескольких магазинах сети, а также посмотрела на организацию работы головного офиса Группы

Блог им. andreihohrin |ПАО «ОР» сегодня опубликовала результаты операционной деятельности за 2019 год

- 30 января 2020, 13:35

- |

• Объем консолидированной неаудированной выручки Группы за 2019 год увеличился на 17,9% — до 13,622 млрд руб. по сравнению с 11,554 млрд руб. в 2018 году.

• Общая сопоставимая выручка группы компаний «Обувь России» увеличилась на 5,2%.

• За 12 месяцев «Обувь России» открыла более 200 магазинов, чистый прирост составил 181 магазин (с учетом релокации и закрытия некоторых торговых точек). В результате на 31.12.2019 года розничная сеть Группы насчитывала 908 магазинов (из них 172 франчайзинговые) в 370 городах России.

• Портфель по услуге рассрочки платежа в 2019 году увеличился на 8,2% по сравнению с 2018 годом — до 3,158 млрд руб., а рост портфеля по денежным займам в 2019 году составил 42,9% по сравнению с 2018 годом — до 2,502 млрд руб.

• Общая торговая площадь собственных магазинов увеличилась на 15% с 53,8 тыс. кв.м в 2018 году до 61,9 тыс. кв.м в 2019 году.

• Число участников программы лояльности, которая действует во всех розничных сетях, входящих в Группу, за 12 месяцев увеличилось на 13,9% – до 2,550 млн, по сравнению с 2,239 млн в 2018 году. 57% покупок в течение отчетного периода совершалось с использованием карт лояльности.

( Читать дальше )

Блог им. andreihohrin |Я продолжу покупать акции «Обуви России»

- 27 января 2020, 05:32

- |

Особенно если они снизятся в цене. Снижение, если уж российский рынок акций вслед за нефтью попадает, реалистично.

Все ведь весьма просто. Акция только-только перевалила за P/E=4 (сейчас P/E=4,1). Но это отношение капитализации к прибыли 2018 года. Смело предположу, что в 2019 году, снизив стоимость фондирования, увеличив долю микрокредитного бизнеса в общей выручке и финрезультате, компания способна показать прирост выручки, EBITDA и прибыли на 10-20%. В этом весьма вероятном случае нынешний P/E, равный 4,1, будет соответствовать значению примерно в 3,7-3,4, а это ниже значений, которые наблюдались на минимальных ценах за акцию в декабре прошлого года (тогда цена опускалась до 40,6 рублей за акцию, после чего, на резком росте торгового обора, повысилась до почти 50 рублей, или на 22%). Чтобы, с учетом сказанного, дотянуться до среднего по российским акциям соотношения капитализации к прибыли, акции нужно стоить, минимум, 81-90 рублей. Максимум – творческая величина.

( Читать дальше )

Блог им. andreihohrin |Прогнозы на неделю. Триумф оптимистов позади

- 27 января 2020, 04:00

- |

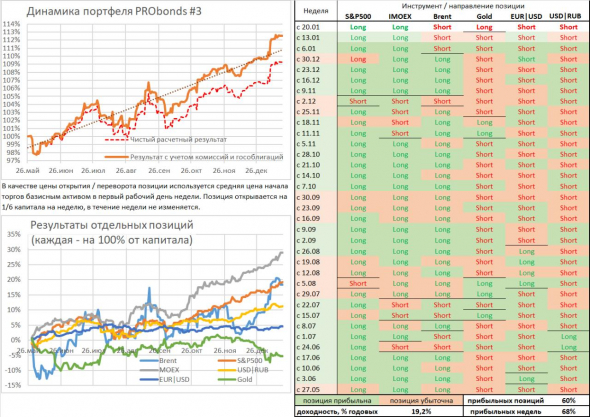

В течение более чем полугода я был быком и оптимистом, что по акциям в России и за ее пределами, что по рублю. Даже по нефти, но здесь мнение изменилось в первых числах января. Нефть стала первой продуктивной репетицией в реализации новых настроений. Репетицией успешной: сделки с нефтью принесли портфелю 14% финрезультата на вложенный капитал. Теперь меняется отношение и к акциям.

В течение более чем полугода я был быком и оптимистом, что по акциям в России и за ее пределами, что по рублю. Даже по нефти, но здесь мнение изменилось в первых числах января. Нефть стала первой продуктивной репетицией в реализации новых настроений. Репетицией успешной: сделки с нефтью принесли портфелю 14% финрезультата на вложенный капитал. Теперь меняется отношение и к акциям.- О нефти. Продолжаю ставить на ее дальнейшее снижение. Идея незамысловатая: в первых числах января в товаре сформировался сильный локальный максимум, сформировался как паническая реакция на геополитическую напряженность после гибели генерала Сулеймани. В течение 1-2 дней стало очевидным, что паника преувеличена. Нефти много и она дешева. Товар вернулся к более привычным 60-65 долл./унц. Но те, кто хеджировал предполагаемый взлет нефти или набрал кредитных позиций в надежде получить быстрый и, как тогда казалось, почти гарантированный доход, остались с резко подешевевшими и недостаточно обеспеченными деньгами контрактами. Если на Ближнем Востоке не уничтожат еще кого-нибудь, брокеры начнут принудительно продавать эти контракты. Цена рискует еще более снизиться.

( Читать дальше )

Блог им. andreihohrin |Акции "Обуви России" растут и быстро

- 23 января 2020, 10:39

- |

Это та ситуация, когда я имею право на точку зрения. Акции «Обуви России» считаю серьезно недооцененными и по ныненшним ценам (наша консервативная оценка справедливой стоимости — 80 рублей за бумагу). И считаю, что сейчас все еще время ее покупки, а не продажи. И это время не закончится за день или за неделю.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог им. andreihohrin |Вчерашний рост акций «Обуви России» и его предполагаемое продолжение

- 22 января 2020, 08:11

- |

Вчера акции «Обуви России» выросли почти на 3% в противовес снижению индекса МосБиржи (-0,3%). Акции «ОР» повышаются уже почти месяц на максимальных для этого инструмента торговых оборотах (в январе среднедневной оборот торгов выше среднедневных оборотов 2019 года в 2,5 раза). С 25 декабря акции выросли на 13,5%, тогда как индекс МосБиржи – на 5,9%.

И есть достаточные основания предполагать продолжение роста. Мы выпустили консервативную оценку справедливой стоимости одной акции – 80 рублей (вчера цена достигла 46,1 р.) и покупать акции в собственных интересах и интересах клиентов я буду продолжать.

Идея роста акций «ОР» достаточно проста. На нынешних уровнях группа компаний «ОР» стоит менее 4-х годовых прибылей, тогда как основной инвестиционный цикл, длившийся последние 2 года после проведения IPO, завершился. Процесс инвестирования внешне ухудшает показатели эмитента, по его итогам эмитент должен быть максимально дешев и достаточно устойчив. А эмитент готов как к увеличению выручки, так и – главное – к росту маржинальное бизнеса. Причем развитие бизнеса упрощается снижением конкуренции: бесснежная зима подкосила показатели обувных сетей, сосредоточенных в центральном регионе и Москве (у «ОР» в Москве магазинов нет).

( Читать дальше )

Блог им. andreihohrin |Оценка справедливой стоимости акций ПАО "ОР" (ГК "Обувь России") от "Иволги Капитал" - 80 рублей за акцию (текущая цена 46,1)

- 22 января 2020, 07:17

- |

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.

Оценка предполагает 76%-ный потенциал прироста цены акции от текущих уровней.Мы оценили справедливую стоимость акции ПАО «ОР» (ГК «Обувь России»). Оценка консервативна, ниже цены размещения акций на IPO 2 года назад на 50 рублей, но выше нынешних цен на 35 рублей (или на 76%).

Акции «ОР» входят в экспериментальный портфель #3.1, добавлены в него на 34% от капитала исходя из ожиданий реализации потенциала повышения их цены в текущем году.

( Читать дальше )

Блог им. andreihohrin |Позиции на неделю для портфелей #3, #3.1: акции "Обуви России", S&P500, IMOEX, нефть, золото, евро/доллар, доллар/рубль

- 20 января 2020, 09:24

- |

Блог им. andreihohrin |Разбор микрофинансового направления ПАО "ОР" ("Обувь России")

- 16 января 2020, 08:16

- |

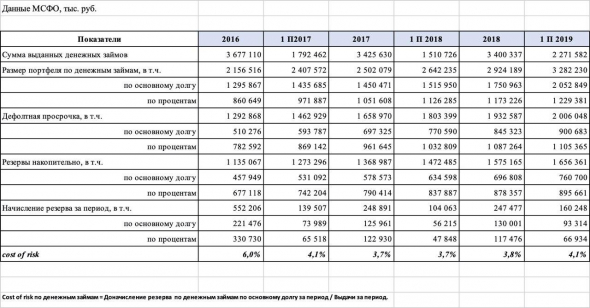

У МКК «Арифметика» (микрофинансы «Обуви России») есть ряд значительных преимуществ по сравнению с конкурентами.

Во-первых, это база клиентов и ее качество. Получить займ могут только те, кто не менее года иправно платил рассрочку. То есть появляется дополнительный шаг проверки, по сравнению с классическими МКК. Кроме того, основная клиентура Обуви России — женщины среднего возраста, то есть наиболее надежная группа по кредитным метрикам.

Во-вторых, наличие собственной платежной системы. Все займы проходят через карты Mastercard, эмитированные внутри Группы.

Основной вопрос к микрофинансам — почему резервы меньше просроченной задолженности?

Ответ: резервы уменьшаются на реальные возвраты, а дефолтная задолженность — нет. Разберем на примере: 100 рублей ушло в дефолт, зарезервировали 90. Но по факту вернулось не 10, а 20 рублей. В итоге дефолтная задолженность осталась на уровне 100, а резерв уже 80 рублей. Компания имеет большую историю, и формирует резервы на основании нее. Соответственно разность между резервами и дефолтами — не риск, а фактические возвраты. Эта методология и реальность возвратов подтверждены аудитором из Big4 — E&Y.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал